Jag inleder starten på mitt bloggande med att diskutera de

uppkomna värderingarna på börsen. Jag som värdeinvesterare är ytterst

intresserad av analys av bolag och låter normalt marknaden sköta sig själv. Men

när eufori och risktagande syns överallt är det dags att syna vad man kan förvänta

sig av marknaden avkastningsmässigt . Värderingarna på börsen har sällan stått

högre och jag har upplevt allt större problem med att finna attraktiva

investeringar. Dessutom har jag märkt oroväckande tendenser till att jag sänkt

mitt egna avkastningskrav och är därmed villig att påta mig själv större risk

(då min säkerhetsmarginal är mindre). Det är också svårt att förneka det

väldigt höga intresset för börsen idag vilket är en av de historiskt bästa

kontra indikatorerna.

Var står vi idag?

Nedan är några välkända nyckeltal och de visar överlag på en

kraftig övervärdering. Jag har använt mig av nyckeltal främst kopplad till den

amerikanska marknaden, men dessa nyckeltal kan anses vara en god indikator på

att även den svenska börsen är utsatt för en liknande övervärdering.

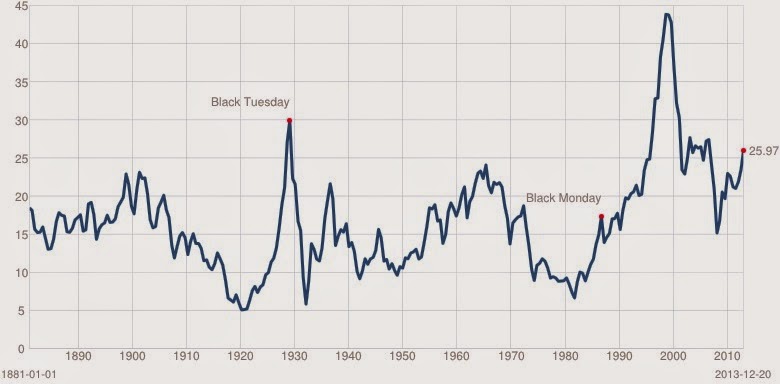

Shiller p/e ratio (cyclically adjusted p/e ratio)

Shiller P/e har endast överstigit

25 1929,2000 och 2007. CAPE (cyclically adjusted p/e) har varit en förhållandevis god indikator

av vad den förväntade kommande avkastningen på marknaden är. Det genomsnittliga

historiska CAPE värdet är 16,5.

US stock market to GDP ratio

Warren Buffett beskriver US stock market to

GDP som: “probably the best

single measure of where valuations stand at any given moment.” Nyckeltalet visar återigen

på en mycket kraftig övervärdering av marknaden. Det historiskt genomsnittliga

värdet är drygt 60%.

Hussman p/e ratio (price to peak earnings ratio)

Hussman p/e ratio indikerar en signifikant övervärdering av aktiemarknaden.

Som kan bevittnas i grafen har nyckeltalet varit en relativt god indikator på

övervärdering under historiens gång. Att använda peak earnings för att estimera

börsens värdering är ett utomordentligt intelligent tillvägagångssätt.

Margin debt of GDP

Margin debt of GDP har återigen nått rekordnivåer vilket

illustrerar väl det extrema risktagande som mängder av investerare utsätter sig

för. Man kan i grafen se hur margin debt of GDP vid dessa höga nivåer

historiskt har korrelerat med kraftiga börsfall. "Margin debt" är lån som tas för

att handla aktier för. x axel anger årtal, y axel (vänster) anger antal miljard USD och y axel (höger) anger procent av GDP (BNP).

Investerarnas tro på börsen är samtidigt väldigt hög givet det ekonomiska klimatet, vilket är extremt oroande. Seth Klarman beskrev fenomenet i sitt senaste brev till andelsägarna (citat nedan).

” In an ominous sign, a

recent survey of U.S. investment newsletters by Investors Intelligence found

the lowest proportion of bears since the ill-fated year of 1987. A paucity of

bears is one of the most reliable reverse indicators of market psychology.”(Seth

Klarman, 2013 Letter to Investors)

När det existerar

en övertro börsen har det historiskt inneburit stor problematik. Om man ser på

dagens värderingar på börsen i Sverige återgår detta mönster. Nordnet beräknade

det oviktade p/e talet för de 60 största bolagen på börsen och kom fram till att värderingarna stod högt (se nedan).

”Baserat

på 2013 års faktiska vinster värderas i dag de 60 största bolagen i snitt

till 22,5 gånger vinsten. Ställs dagens aktiepriser i relation till

vinstprognoserna för 2014 och 2015 värderas bolagen till p/e 19,7 respektive

16,9.”

Marknaden förväntar sig alltså en hög vinsttillväxt de

kommande åren. Det finns stora risker att de ökande vinsterna ej materialiseras

och då blir det svårt att försvara dagens oviktade p/e tal om 22,5. Den

vinsttillväxten marknaden förväntar sig framstår som ytterst osannolik och det

är mycket troligt att marknaden varit för positiv i sina antagande.

Analytikerna har förväntat sig att vinsterna skall öka under flera år samtidigt

som vinsterna i själva verket har sjunkit. Det är därför inte osannolikt att de har

fel återigen.

Insiders på börsen har en god insikt om hur verksamheten utvecklas och kommer att utvecklas den kommande tiden, som få andra aktörer. Insiders köp och sälj beslut den senaste tiden har ej givit positiva signaler för börsen. Erik Lidèn diskuterade insiders agerande i sin senaste krönika (se utdrag nedan).

"Betydligt intressantare blir det när jag tittar på det samlade köpbeloppet och sätter det i relation till det samlade säljbeloppet för alla affärer. Förra året var denna relation 1,1 och i år har den sjunkit till 0,69. I år innebär det att insynspersonerna har minskat sina innehav med 1,2 miljarder kronor. När kollektivitet insynspersoner minskar sina innehav är det en varningssignal."(Erik Lidèn, Insiderkrönika:Varningssignalerna ljuder)

Utifrån ovannämnda nyckeltal samt andra indikator framgår det att börsen är

kraftigt övervärderad och det är därför mycket troligt att vi ser en

korrigering neråt om 30-50%. När denna kommer ske är omöjligt att säga men att

den kommer ske är oundviklig. Vad som är än oroande är att aktiemarknaden är

övervärderad samtidigt som det existerar betydande ekonomiska bubblor inom

andra tillgångsklasser över hela världen.

Vild spekulation och bubblor?

Vad som är typiskt för en allmän börsbubbla är att dels

marknaden som helhet blir övervärderad, samtidigt som vild spekulation leder till

eufori inom vissa bolagstyper samt inom andra riskabla tillgångar. Ovan har jag

visat att marknaden som helhet är kraftigt övervärderad. Nedan ska jag

diskutera de mer extrema bubblorna man kan bevittna idag.

Givetvis har vi diverse bubblor på aktiemarknaden

såsom Twitter, Facebook, Arcam, Enzymatic, Fingerprint cards, Tesla och

Kinnevik (Zalandos värdering). Bubblor inom diverse alternativa valutor har

också uppstått vilket tyder på marknadens totala avsaknad av riskmedvetenhet. Antalet

bolag som noteras på börsen skjuter också i höjden och diverse riskkapitalbolag

ser uppenbarligen en möjlighet att lura andra investerare vid noteringarna.

Investerarna köper vid dessa nyintroduktioner och ifrågasätter ej varför de

erbjuds denna fantastiska möjlighet av de ofta smart riskkapitalbolagen.

Fastighetsbubblor?

Men det existerar betydligt större och mer omfattande

bubblor i världen. I Sverige, Norge, Kanada och Kina har vi gigantiska fastighetsbubblor

som kommer spricka i framtiden. När Kinas bubbla spricker kommer påverkan på omvärlden vara stor på grund av Kinas ekonomiska storlek. Prem Watsa beskriver

nedan några tecken på att Kina är i en extremt stor fastighetsbubbla (se även

Fairfaxholdings shareholder letter).

“4. Yinchuan,

a city of 1.2 million people including the suburbs, has 30 million square

metres of available apartments – roughly 300,000 units that could house 900,000

people. This is in addition to the delivered but unoccupied units. The city of

Guiyang, capital of Guizhou Province, has roughly 5.5 million extra units for a

city of 5 million.

5. In

almost every city Anne has visited, pretty much the whole existing housing

stock has been replicated and is empty

6. Home

ownership rates in China are estimated to be over 100% versus 65% in the U.S.

Many cities report ownership over 200%. Tangshan, near Beijing, is one.

7. This

real estate boom could only be financed through unrestrained credit growth. Since

2009, the Chinese banks have grown by the equivalent of the entire U.S. banking

system or 15% of world GDP” (Prem Watsa, 2014, Chairman`s Letter to Shareholders March 07 (annual), s. 16)

Kinas tillväxt de senaste åren har uppenbarligen byggt på ökad skuldsättning som i sin tur finansierat infrastruktur och fastighetsbyggnation. Förr eller senare kommer denna ohållbara utveckling upphöra och det är troligt att den slutar inom en 5 års period. Morgan Stanley uppskattar i en rapport att en tredjedel av Kinas kommuner tar upp nya lån för att kunna betala räntor på gamla lån. Nomura (japanskt finansbolag) uppskattar att ungefär hälften av Kinas kommuner har otillräckliga inkomster för att betala räntorna på sina lån.

2010 uppskattades det att 64 miljoner lägenheter stod tomma i Kina. Givet att en normal kinesisk familj består av 3 medlemmar skulle dessa lediga lägenheter kunna rymma 192 miljoner människor. Vad man ska notera i sammanhanget är att Kina drog igång de riktigt stora stimulansprogrammen efter finanskrisen. Så antalet tomma lägenheter lär knappast ha minskat utan snarare ökat betydligt.

När Kinas meningslösa byggande av fastigheter som ingen

använder upphör, kommer priset på råvaror att kollapsa. Detta leder i sin tur till att

länder med ett stort beroende av att exportera råvaror får stora problem

(Australien, Kanada och Brasilien).

I Sverige är det troligt att inom 5 år får människor allt större problem att betala sina räntor och klara av amorteringar (en text

angående Sverige fastighetsbubbla kommer inom kort).

Som bekant befinner vi oss i ett av de större ekonomiska

experimenten genom tiderna där regeringarna över hela världen har pumpat ut

likviditet i ekonomi. Under enstaka perioder de senaste 5 åren har FED köpt 90% av alla nyemitterade amerikanska obligationer. Detta har i sin tur lett till en övervärderad

obligationsmarknad och extremt risktagande. Såvida ej Sverige går in i en deflationsspiral vore det otroligt om de låga räntorna vi ser idag kan

vidmakthållas. Bolag lånar till extremt låga räntor samtidigt som till och med

insolventa stater, såsom Grekland kan komma ner till allt mer acceptabla

räntenivåer.Centralbanker över hela världen håller räntorna på en extremt låg nivå, konsekvenser av detta kommer först framgå när räntorna höjs igen.

Ovanpå detta har centralbanker börjat aktivt köpa aktier på börsen. I en undersökning 2013 konstaterades att av 60 centralbanker ägde 23% aktier eller planerade att köpa aktier i framtiden. Fed har ej börjat köpa aktier men andra större central banker (Japans) har köpt relativt stora mängder aktier på marknaden. Den schweiziska och den tjeckiska centralbanken har 10% av sina tillgångar i aktier. Det är ytterst olämpligt att centralbanker bidrar till spekulation i tillgångsklasser eftersom det kan rubba den finansiella stabiliteten de strävar att upprätthålla. Uppenbarligen är tiden vi lever i influerad av central banker som "stimulerar" och aktivt blåser upp bubblor inom olika tillgångsklasser.

Vad anser framstående investerare?

Är jag ensam i min åsikt om att aktiemarknaden är kraftigt

övervärderad och att vi har bubblor i stora delar av världen? Nej, nedan kommer

jag nämna en mängd personer som förutspått tidigare finansiella krascher och

kriser. Jag kommer skriva en kort beskrivning av vad de anser vilket i sin tur

kan jämföras med min åsikt. Givetvis har jag till viss del baserat mina egna

åsikter på vad de tycker. Alla är inte extremt negativa gentemot börsen, men det är ingen som är positiv. Notera att många av investerarna har en bottom up approach, men eftersom det är svårt att finna något att köpa till ett rimligt pris på börsen så är de negativa.

Robert Shiller

Robert Shiller som har "uppfunnit" CAPE (se första grafen) är

nobelpristagare i ekonomi och har dedikerat sitt arbete till att främst undersöka marknadens irrationella natur. Han skapade CAPE (Shiller P/e) efter riktlinjerna angivna av Benjamin Graham och David L. Dodd. Robert Shiller förutspådde kraschen 2000 samt 2007.

Robert Shiller påpekar för övrigt att Sverige och

Norge är i en bostadsbubbla.

"We do have a little bit of bubble thinking… people are

very impressed by high tech, probably too impressed…. I like to look at

long-term earnings. You can't do that with WhatsApp. That's for adventurers.

I'm more of a stable investor who looks at long history and looks to invest

long-term."

(CNBC intervju 2014-02-25)

"I

am not yet sounding the alarm. But in many countries stock exchanges are at a

high level and prices have risen sharply in some property markets," Shiller told Sunday's Der Spiegel magazine. "That could end

badly," he said.

"I am most worried about the boom in the U.S. stock market. Also

because our economy is still weak and vulnerable," he said,

describing the financial and technology sectors as overvalued.

He had also looked at "drastically" higher house prices in Rio

de Janeiro and Sao Paulo inBrazil in the last five years.

Carl Icahn

Troligtvis världens bästa investerare genom tiderna med

avkastningarna historiskt nära 30% per år (därmed slagit Buffett kraftigt).

"I am very cautious on equities today. This market could easily

have a big drop," Icahn said.

(intervju med Reuters)

Jeremy Grantham

Förutspådde den ekonomiska krisen 2008 och anser att

det existerar stora problem i världsekonomin.

“We invest our clients' money based on our seven-year prediction. And over the next seven years, we think the market

will have negative returns. The next bust will be unlike any other, because the

Fed and other centrals banks around the world have taken on all this leverage

that was out there and put it on their balance sheets. We have never

had this before. Assets are overpriced generally. They will be cheap again.

That's how we will pay for this. It's going to be very painful for investors.”

(intervju med Fortune)

Seth Klarman

Legendarisk investerare som förutspått och hållit sig

utanför flera stora krascher.

“On almost any metric, the US equity market is historically

quite expensive. A sceptic would have to be blind not to see bubbles inflating

in junk bond issuance, credit quality, and yields, not to mention the nosebleed

stock market valuations of fashionable companies like Netflix and Tesla

Motors,” (Seth Klarman, 2013 Letter to Investors)

Georg Soros

Återigen en legendarisk investerare som uttalat sig

skeptiskt angående Kina och har tagit en stor blankningsposition gentemot den

amerikanska börsen om 10% av portföljvärdet.

"There is an unresolved self-contradiction in China's current policies: restarting the furnaces also reignites exponential debt growth, which cannot be sustained for much longer than a couple of years," (Georg Soros,The World Economy`s Shifting Challenges)

"There are some eerie resemblances with the financial conditions that prevailed in the US in the years preceding the crash of 2008. But there is a significant difference, too. In the US financial markets tend to dominate politics; in China, the state owns the banks and bulk of the economy and the Communist Party controls the state-owned enterprises." (Georg Soros,The World Economy`s Shifting Challenges)

Marc Faber

Marc Faber förutspådde kraschen 1987 och drog ur

sina klienters pengar. Han förutspådde dessutom

krascherna 2000 och 2007.

"I think there are some groups of

stocks that are highly vulnerable because they're in cuckoo land in terms of

valuations." "They have no earnings. They're valued at price-to-sales.

And this is not a good metric in the long run,"

"I think it's very

likely that we're seeing, in the next 12 months, an '87-type of crash’… and I

suspect It will be even worse."

(citat och utdrag från CNBC intervju)

Howard Marks

Förespråkade att aktiemarknaden var övervärderad långt

innan 2007 och har överavkastat

index kraftigt. Inte lika negativ som han var 2007 men han är inte särskilt

positiv. Howard Marks varnade också om de stora övervärderingarna under IT-bubblan.

"Markets Are Riskier Than At Any Time Since The

Depths Of The 2008/9 Crisis" (Howard Marks, The Race Is On)

“Now

we’re seeing another upswing in risky behavior. It began surprisingly soon

after the crisis (see Warning Flags, May 2010), spurred on by central bank

policies that depressed the return on safe investments. It has gathered steam

ever since, but not to anywhere near the same degree as in 2006-07.” (Howard Marks, The Race Is On)

Prem Watsa

Kanadas Buffett har skyddat hela sin portfölj från en

krasch(hedge) och är mycket kritisk till dagens värderingar samt Kinas ekonomi. Prem Watsa förutspådde 1987, Japans krasch 1990 och finanskrisen 2008 och skyddade portföljen inför finanskrisen.

“Signs of speculative excesses are everywhere – even though the U.S.

economy is still very tepid. The world might muddle through as it did in 2013,

but the grand disconnect between stocks and bonds, and the real economy,continues.” (Prem Watsa, 2014,Chairman`s Letter to Shareholders March 07 (annual), s. 15)

“This sort of speculation will end just like the previous tech boom in 1999 to 2000 -- very badly!”( Prem Watsa, 2014, Chairman`s Letter to Shareholders March 07(annual), s.9)

Vito

Maida

Slagit börsindex historiskt och varnade

tidigt för de spekulativa excesserna under 2005-2007.

“Animal spirits have returned to the financial

markets. Driven by interest rates at near zero

levels and relentless monetary stimulus by

central bankers around the world, investors

looking for return and yield have stampeded

into all sorts of financial instruments. Prices

across almost all asset classes have been bid

up to unsustainable levels. Based on long term

historical valuations we are quite comfortable

stating that the potential return across

virtually every asset class over the next five

years will be very disappointing from today’s

prices and in many cases likely to be negative.

Most investment managers have no place to

hide because they are forced to follow very

narrow mandates. When the day of reckoning

arrives there will be very large capital

losses.” ( Vito Maida, Newsletter-2013-09, s.1)

Francis Chou

Driver en för mig åtminstone relativt okänd fond (choufunds)

men har historiskt kraftigt slagit index. Han

är oroad över den kanadensiska bostadsmarknaden och dagens värderingar på

aktiermarknaden.

"We believe that the market is currently fairly valued and we sincerely doubt the overall returns

from equities in general over the next five to 10 years will be compelling. On the contrary, we

believe the returns may be far more modest than those hoped for by investors. Not only are the P/E

ratios and price-to-book values still high and dividend yields low relative to historic valuations, but

the number of companies that are underpriced is at an all-time low. In light of this scenario, and

with its obvious lack of bargains, we would not hesitate to sell our investments and be 100% or

50% cash -- or whatever the number may be." (Francis Chou, 2013 Chou Funds Annual Report, s.45)

Warren Buffett

Warren Buffett har förutspått somliga bubblor men missa den

kollosala bubblan 2008. Warren Buffett har byggt upp en stor kassa position och

har svårigheter att hitta investeringsmöjligheter. Detta tyder på att marknaden

står för högt.

Slutsats

Riskerna idag på marknaderna är extremt stora. Bubblor på

både aktiemarknaden och inom den globala ekonomin innebär stora problem för

framtiden. Många av problemen som orsaka finanskrisen har ej åtgärdas och

staternas/individers skuldsättning har ej börjat tas om hand.

Istället för att låta stater ta tag i en förhöjd skuldsättning, budgetunderskott och bytesbalansunderskott har centralbankerna kommit fram till slutsatsen att det är bättre att försöka stimulera sig ur krisen. Stimulanser var nödvändiga när krisen inleddes, men de har överdrivits kraftigt. Mario Draghi som varit förhållandevis "återhållsam", funderar idag på att dra igång större stimulansprogram likt den amerikanska centralbanken. Hur centralbankerna kommer fram till denna slutsatsen är för mig oklart, eftersom det var för låga räntor och felallokering som bidrog till skapandet av den förra finanskrisen. Jag tror att historien kommer visa att centralbankerna sänkte räntorna för lågt och under för lång tid. De gigantiska felallokeringar som skett framgår först när räntorna höjs igen.

Värderingarna på

aktiemarknaden är hög och det existerar en stark tro på att börsen kommer

gå fortsatt bra. Detta ser jag som ytterst osannolikt och jag har upplevt

mycket stora problem i att finna lämpliga investeringar. Jag kan inte komma

till någon annan slutsats än att stå utanför marknaden (i hög grad) alternativ blanka den.

Jag är villig att riskera att stå utanför en fortsatt spekulativ uppgång för

att försäkra mig om att ej förlora kapital och att kunna vara redo när väl mer

attraktiva avkastningsmöjligheter uppkommer. Jag är medveten om att detta kan

ta lång tid och mitt tålamod kan testas till det yttersta, men detta är något

som jag måste genomföra.

Att delta på marknaden idag är ej attraktivt och jag skulle

bli förvånad om det ej uppstår bättre möjligheter inom 5 år. Bubblor kan bli

hur stora som helst och det är mycket möjligt att den spekulativa uppgången

fortsätter. Alla måste därför ta sina egna beslut och jag avslutar inlägget med

ett utdrag från Seth Klarmans senaste brev till sina andelsägare.

“When the markets reverse, everything investors thought they knew will

be turned upside down and inside out. “Buy the dips” will be replaced with

“what was I thinking?” Just when investors become convinced that it can’t get

any worse, it will. They will be painfully reminded of why it’s always a good

time to be risk-averse, and that the pain of investment loss is considerably

more unpleasant than the pleasure from any gain. They will be reminded that

it’s easier to buy than to sell, and that in bear markets, all too many

investments turn into roach motels: “You can get in but you can’t get out.”

Correlations of otherwise uncorrelated investments will temporarily be

extremely high. Investors in bear markets are always tested and retested.

Anyone who is poorly positioned and ill-prepared will find there’s a long way

to fall. Few, if any, will escape unscathed.”(Seth

Klarman, 2013 Letter to Investors)