Nu avvaktar jag utvecklingen, sedan får man avgöra om man ska tar mer spekulativa positioner eller ej. Som alltid är ett attraktivt värderat bolag med fin riskbild intressant.)

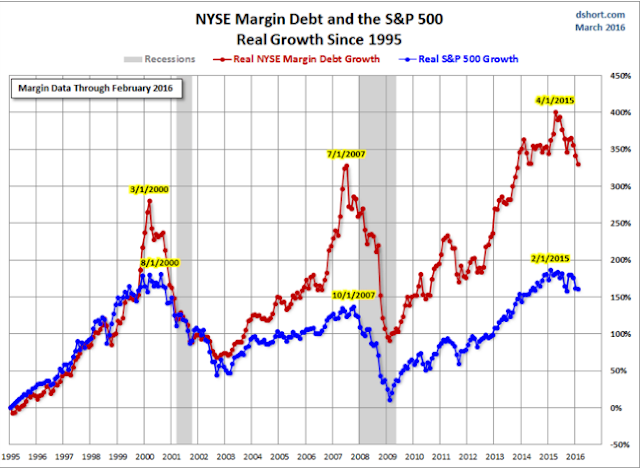

"Värderingarna på aktiemarknaden är hög och det existerar en stark tro på att börsen kommer gå fortsatt bra. Detta ser jag som ytterst osannolikt och jag har upplevt mycket stora problem i att finna lämpliga investeringar. Jag kan inte komma till någon annan slutsats än att stå utanför marknaden (i hög grad) alternativ blanka den. Jag är villig att riskera att stå utanför en fortsatt spekulativ uppgång för att försäkra mig om att ej förlora kapital och att kunna vara redo när väl mer attraktiva avkastningsmöjligheter uppkommer. Jag är medveten om att detta kan ta lång tid och mitt tålamod kan testas till det yttersta, men detta är något som jag måste genomföra." ("Jag, mitt första inlägg, 2014-04-13)

Sedan ovanstående rader skrevs för drygt 2 år sedan, så har OMXS30 gått upp med drygt 3%. Denna uppgång var förstås inte spikrak, utan först följde ett "rally" och sedan en nedgång. Detta rally var jag inte direkt positivt inställd till och jag tyckte personligen att marknaden "karaktäriserades av utbredd idioti". Inlägget "manisk fas" var kanske inte det mest optimistiska man kunde läsa i februari 2015. Det är värt att tillägga att OMXSPI har gått betydelse starkare än OMXS30 sedan jag publicerade mitt första inlägg, dessutom tillkommer eventuell direktavkastning till kursavkastningen. Jag misstänker att OMXSPI gått starkare på grund av de allt högre värderingarna bland "kvalitetsbolag" på Midcap.

Frågan kvarstår; är det dags att byta åsikt? Kanske har jag investerat för mycket av mitt ego i denna frågan och klarar inte av att acceptera ett nederlag? Det huvudsakliga problemet är fortfarande möjligheten att finna attraktiva placeringar. För endast 4 år sedan kunde man köpa bolag till P/e 6 om man justera för något så enkelt som förhöjd skatt.

(när staten ändra bolagsskatten ledde det till att flera bolag fick sina vinster decimerade (Bulten, Elanders) när uppskjuten skatt förändrades i värde. Nedanstående bild är från Elanders årsredovisning 2012.)

I dagsläget tycker jag att det är relativt svårt att hitta några större möjligheter. Samtidigt börjar centralbankerna agerar allt mer desperat och radikalt. Draghi har börjat ventilera tankar om "helikopter pengar" och ledamöter i den amerikanska centralbanken beter sig exceptionellt oprofessionellt.

Jag tror att läsaren är en kritiskt tänkande individ och därav hänvisar jag till en video där en tidigare ledamot för USAs centralbank beskriver FEDs monetära strategi. Lämpligen ser man mellan 1.55-2.25. Personligen tycker jag det är intressant att höra när Fisher beskriver den monetära strategin som den amerikanska centralbanken slagit in på.

Som det ser ut nu har mina förhoppningar om en björnmarknad tagit stryk, då börsen inte betett sig som en björnmarknad förväntas göra. Jag avvaktar tills vidare och ser vad som sker, därefter får jag se om jag bör ta mer spekulativa positioner eller ej. Det skadar sällan att avvakta lite, speciellt när risk/reward är dåligt. Vi går en mycket spännande och förmodligen historisk episod tillmötes, förhoppningsvis går det bra.

"Speculators seem willing to imagine that the Fed has created a permanently high plateau, but historically-informed investors should know better. The Great Depression took the U.S. economy from euphoria to devastation within a handful years. World War II upended civilization just as quickly. The most extreme episode of U.S. inflation largely came and went in the span of a decade. The tech bubble and the housing bubble both peaked and collapsed within the same 10-year span. Investors have been under the mesmerizing grip of a wholly experimental monetary policy, with no transmission mechanism other than to encourage speculation driven by the discomfort of low yields. To believe that this effect will be permanent is to reject the lessons of history, which teach that economic, political, and social conditions change - and often change abruptly." (John Hussman, Länk)