I USA har antalet oljeriggar som borrar efter olja minskat kraftigt, men produktionen av olja fortsätter att öka. Det kommer ta ett tag innan kollapsen i antalet riggar slår igenom på produktionsnivåerna i USA. Borras det efter mindre olja kommer förr eller senare äldre brunnar ta slut, vilket leder till att utbudet minskar. Riskerna är att justeringen i utbudet inte kan motverka den allt mer uppenbara globala inbromsningen. Viss exponering mot oljeindustrin kan vara önskvärt, men tålamod krävs och man bör ta höjd för fortsatta fall vid eventuella inköp.

KLX inc är en koncern där majoriteten av verksamheten är inriktad mot flygindustrin (Aerospace) och den andra delen av verksamheten tillhandahåller tjänster till oljeindustrin (Energy services). KLX inc är noterat i USA. Klarmans Baupost Group har tagit positioner i KLX inc och KLX inc är en spinoff, vilket ger goda förutsättningar för fin avkastning. KLX inc värderas till en "justerad" vinst om drygt 10 gånger för helåret 2014. Ledningen är erfaren och kompetent, vilket leder till att jag accepterar den diversifiering de genomfört mot oljesektorn. Normalt avskyr jag inkompetenta ledningar som håller på med diversifiering, men det finns förstås alltid undantag.

Under första kvartalet (2015) har Energy services påverkats av det lägre oljepriset och bidragit med ett negativt resultat. I mina ögon är Aerospace en högkvalitativ verksamhet och har historiskt vuxit med 6-7% per år. De kommande åren kommer antalet plan som behöver underhåll öka och det skapar goda förutsättningar för Aerospace att växa med mer än de historiska 6-7 procenten.

Tes: Aerospace bör med lätthet värderas till p/e 15. Om Aerospace värderas till p/e 15 värderas Aerospace högre än KLX incs market cap. Förhoppningsvis vänder Energy Services tillbaka till lönsamhet och därmed ges en gratis option mot högre olje/gas priser. Skulle oljepriset förbli lågt är risken inte jätte betydande, givet den högkvalitativa verksamheten mot flygindustrin och den låga multipeln. Energy Services expanderar nu och sker en vändning i oljesektorn har bolaget goda förutsättningar för att dra nytta av vändningen.

Slutpartajat i Kina?

(Man måste vara avsågad i huvudet om man tror att någon kan förutspå eller vet om en marknad har toppat eller inte. Som de flesta människor tror jag väldigt mycket, men jag försöker undvika att omsätta min tro i investeringsbeslut. Normalt försöker jag upprätthålla ett sken av objektivitet istället för att berätta om vad jag tror hela tiden.)

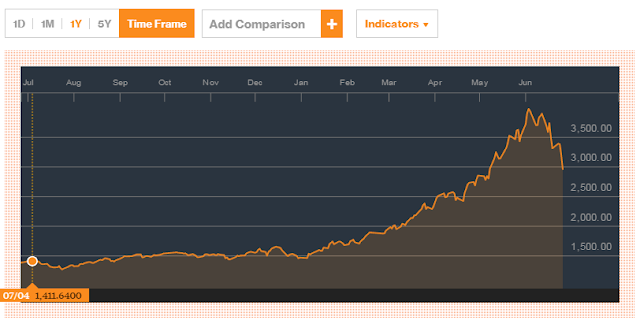

Shanghai Composite Index (-19% sedan "topp" den tolfte juni)

Shenzhen Stock Exchange Composite Index (-20% sedan "topp" tolfte juni)

Chinext Price Index (-26,5% sedan "topp" den tredje juni)

Kan vara lämpligt att komma ihåg vem som drabbas av ett fall i Kina. Jag skicka nedanstående länk i ett mail till en person och beskrev videon som komisk. Sedan slog det mig att jag kanske är ganska cynisk? Uppenbarligen är min självinsikt fenomenal.

http://www.nbcnews.com/watch/cnbc/stock-craze-sweeps-rural-china-460376131883

Man bör också förvänta sig stora rallys under marknadskrascher och kanske lyckas spekulationen ta vid igen? En bubbla kan förbli övervärderad under långa perioder, men manier klarar sällan stora fall på marknaden, eller som Galbraith beskriver det:

FOURTH

For built into this situation is the eventual and inevitable fall. Built in also is the circumstance that it cannot come gently or gradually. When it comes, it bears the grim face of disaster. That is because both groups of participants in the speculative situation are programmed for sudden efforts at escape. Something, it matters little what, triggers the ultimate reversal.

FIFTH

Those who had been riding the upward wave decide now is the time to get out. Those who thought the increase would be forever find their illusion destroyed abruptly, and they, also, respond by selling or trying to sell. Thus the collapse. And thus the rule, supported by the experience of centuries: the speculative episode always ends not with a whimper but with a bang.

Återköp och utdelningar på den amerikanska börsen I Sverige har utdelningsandelen nått 76% av resultatet och kombinerar man det med potentiellt förhöjda vinstnivåer kommer många utdelningsinvesterare bli väldigt besvikna de kommande åren. I USA är förstås situationen helt bisarr.

(...)Buybacks and dividends surpassed 100 percent of earnings last quarter for the first time since shares began rising, as shown in the chart. S&P 500 companies spent $144.1 billion on share repurchases and paid out $93.6 billion of dividends. The total equaled 104.1 percent of profit, up from 95.1 percent in last year’s fourth quarter. (Länk)

Utdrag från Martin Capital Managements annual report 2013 [min fetstil]

The record of buybacks is abysmal: Since 2002 the percentage of cash flow dedicated to repurchases has been between 5% and 10% when markets were low and as much is 40% when they were high, made all the worse because the purchases lagged the markets by about a year and, adding insult to injury, then ramped up slowly. The S&P 500 had risen 75% following the 2009 lows before companies started buying again. For the 12-month period ended in Q3 2013, companies’ buybacks were 15% greater than the preceding 12 months, rising to $445.3 billion. The high-water mark of $589.1 billion was reached in 2007, just before prices fell 57% top to bottom. Over the long term and in the aggregate, the return that companies earn on investment in their own shares pales by comparison to investment in capital projects. Imagine the state of corporate America if that weren’t so! Of course, if the near-term incentive is to increase EPS …

(...)What is being overlooked is that when combined with share repurchases, 90% of cash flow is being expended for purposes that don’t increase the value of most companies over the longer term.

(...)In general, however, the buyback binge appears to be destructive to shareholder value. By expending most of their cash flow on share buybacks and dividends, companies are fueling a self -fulfilling prophecy: They are the largest net buyer of common stocks and, at considerable cost to their own long-term growth, they are fomenting the alchemic illusion that companies are more valuable than they actually are, thus giving return-starved investors what they think they want. When the music stops, there won’t be enough chairs. (Frank K Martin)

Låt lugnet råda!

Vi kan alla vara lugna, för om marknaderna faller med mer än 10% lär säkerligen centralbankerna genomföra åtgärder som:

1. ECB påpekar att de ska öka stimulanser och lansera QE.

2. ECB påpekar att de ska dumpa räntorna

3. Riksbanken tvingas följ ECBs exempel och genomföra åtgärder i samma utsträckning.

4. Fed ledamöter kommer påpeka att de låga räntorna kan behöva kvarstå länge och att QE kan behöva förlängas.

Ovanstående kan verka löjligt eller konspiratoriskt till en början....

Sedan inser man att jag bara beskrev vad som skedde i oktober......