Securitas

Jag anser att Securitas avskrivningar väl reflekterar de underliggande investeringsbehoven, men om man vill kan man justera upp vinsten med några procent. Nedanstående tabell är från Securitas årsredovisning 2006 och visar omsättning och vinst per aktie mellan 2004-2006. Under denna perioden "toppade" Securitas vinst per aktie, men trots detta prissätts Securitas som ett tillväxtbolag?

2004

|

2005

|

2006

|

|

Total försäljning

|

53,4 miljarder

|

58,2 miljarder

|

60,5

|

Vinst per aktie för den kvarvarande verksamheten och före

jämförelsestörande poster

|

5,47

|

6,24

|

5,97

|

Denna tabell från aktiespararna visar hur Securitas nettoomsättning utvecklats mellan 2007 och 2014. Det kan vara svårt att se, men Securitas vinst per aktie har varit mer eller mindre stillastående sedan 2004. Sedan 2009 har utdelningen per aktie varit 3 kr.

Securitas är förstås ett väldigt fint och lönsamt bolag, men ovanstående data visar hur svårt det kan vara för bolag att växa under lönsamhet! Trots att nettoomsättning gått från 53 miljarder 2004 till 70 miljarder 2014 har vinst per aktie varit stillastående. 2015 kommer Securitas göra jättestora valutavinster och vi kan alla glädja oss åt detta, men jag tvivlar på att resultatet 2015 kommer kunna upprepas.

Nedan ser man vilket tillväxtföretag Securitas är med sin helt fenomenala organiska tillväxt!

2005 var Securitas undervärderad och sedan värderades bolaget upp. Kursen stabiliserades kring 55-75 kr mellan 2008 till slutet av 2014. Värderingen kring 55-75 kr var rimlig, givet Securitas svaga tillväxtmöjligheter och en sådan värdering skulle kunna ge en prospektiv avkastning om drygt 4-6% till låg risk. I min ödmjuka mening var värderingen ansträngd när aktien stod i 75 kr.

Vid 55kr - 5,5% direktavkastning - p/e kring 9-11

Vid 75 kr- 4% direktavkastning - p/e kring 12,5-14

Under slutet av 2014 började vansinnesrallyt, då antog Securitas värderingar som är klart för höga.

Efter rallyt värderas Securitas till drygt 19-21 gånger årsvinsten och ger en direktavkastning om 2,6%. Vid "toppen" (125kr) värderades Securitas till p/e 21-23 och en direktavkastning om 2,4 %. Securitas är inget tillväxtföretag och direktavkastningen är den primära avkastningskällan. De som äger Securitas får hoppas att det sker en hastig vinsttillväxt de kommande åren. En hastig vinsttillväxt är inte omöjlig, men får anses vara osannolik. De som äger Securitas bör förvänta sig en avkastning om 2-3,5% de kommande 10 åren, med en betydande risk för en kurskollaps om 50%.

Fast vi är ju nu i en "TINA" miljö (there is no alternative) så allt kommer säkert gå bra.

Capio

Det är ganska kul att kolla på Capio som är fullproppad med goodwill, har stora skulder och några större vinster syns inte till. Under Nordic Capitals ledning började Capio förvärva mängder med bolag och det är just därför Capio är högt belånad och fullproppad med Goodwill.

Detta resultatet ska jämföras med börsvärdet på 8,4 miljarder kronor. Capio ser ut att ha goda förutsättningar att betala tillbaka sina skulder, de täcker ju räntekostnaderna nästan två gånger! Om man vill kan man justera upp EBIT med typ 100-200 miljoner sek, givet att man anser att Capios återinvesteringsbehov är något lägre än de avskrivningarna som görs.

Efter att ha kollat på siffrorna föreställde jag mig att Capio notering blev ett fiasko och att kursen var stillastående eller nedåtgående. För vilken institution och ansvarstagande förvaltare beter sig så illa mot sina klienter att de köper Capio? Fast jag blev förstås förvånad, Capios kurs steg som mest med 29% på en månad.

Man frågar sig hur svårt det är att vara en riskkapitalist? Oavsett hur dåliga investeringar man gör kan man alltid använd börsen som soptipp och dumpa sina misslyckande? Det är bara att gratulerar Nordic Capital för deras fantastiska förmåga att leda bolag och deras fantastiska förvaltarskicklighet! Några moraliska bekvämligheter lär Nordic Capitals ledning inte ha efter att kört detta bolag i botten.

Nyemission kommer kunna sänka skuldsättningen något och förbättra lönsamheten när räntekostnaderna minskar. Dock kommer Capio ha stora problem att betala tillbaka sina skulder om inte de lyckas öka lönsamhet kraftigt. Om inte lönsamheten ökar får de förmodligen skära ner på underhållsinvesteringar i vårdbolaget för att på så sätt kunna öka kassaflödet.

Capio kan också underlätta skuldbördan genom att sälja av tillgångar och föga förvånande började Capio göra detta redan innan noteringen. Framtiden får utvisa om bolagets lönsamhet ökar och försöken att minska skuldsättningen visar sig vara tillräckliga.

Från årsredovisning 2014

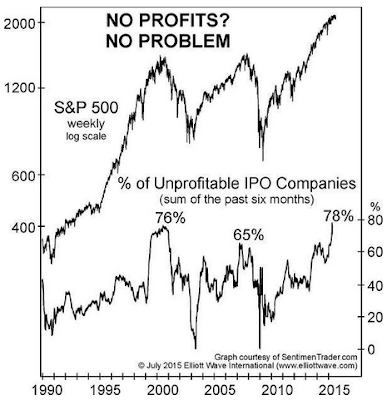

Veckan komiska inslag består av en graf och en video

Ovanstående graf förklaras av nedanstående klipp

https://www.youtube.com/watch?v=BzAdXyPYKQo

Även Coor och till viss del Alimak Hek förtjänar liknande sågningar. Har varit en del riktigt trista börsnoteringar.

SvaraRaderaMånga verkar passa på att dumpa på börsen nu när det finns riskvilja. Jag hade faktiskt svårt att tro siffrorna när jag kolla på Capio, bland det värsta jag sett på länge. Lönsamheten är låg, balansräkning svag och kassaflödet svagt. Blir riktigt komiskt när de måste sälja av (vad jag förmodar) tidigare förvärvade misslyckande för att betala tillbaka skulderna som de tog på sig för att köpa förvärvet från första början.

RaderaTänkvärt inlägg. Tack för det!

SvaraRaderatackar så mycket

Radera