Kinas största fastighetsutvecklare, Vanke hade ett möte med analytiker och reportrar. På det mötet förklarade vice ordförande Mao Daqing sin syn på den kinesiska fastighetssektorn i tron om att ingen information skulle läckas ut. Informationen läcktes ut och hans syn på den kinesiska fastighetssektorn är anmärkningsvärd. Nedan finns 3 artiklar som går igenom delar av Mao Daqings syn på bostadsmarknaden och banksystemet i Kina.

Utdrag från (nedan) What keeps China`s biggest property developer up at night skriven av Peter Cai och finns här

"Serious as it is, the anti-corruption drive seems to be least worrying for Mao compared to other dire trends. One of them is the massive build-up of inventories across the country. According to Vanke’s data, it will take more than 12 months to sell its existing inventory in 21 major cities and more than 24 months to clear stocks in another nine cities.

In some smaller third and fourth tier cities, the build-up of inventories is simply mind-boggling. Mao used Tangshan, a major steel-making city in Hebei province as an example saying it would take more than 100 months to sell its entire inventory in the city."

Utdrag från (nedan) Alarm bells are ringing on china`s property bubble skriven av Peter Cai och finns här

"Before the burst of the Japanese real estate bubble in 1990, Tokyo's total land value was about $US4.1 trillion, or 63.3 per cent of US GDP. When Hong Kong’s apartment prices crashed in 1997 the land value for the city was about $US5.7 trillion, or 66.3 per cent of US GDP.

Guess what? Beijing’s land value in 2012 was about $US10 trillion, or 61.6 per cent of US GDP. Do you see the scary parallel now? The vice-president of China’s largest property developer Vanke, Mao Daqing, certainly does. In a leaked speech that is still causing ripples in China he said Beijing’s land value was a very scary number indeed "

“Multiple pieces of evidence suggest that the Chinese property market in 2013 shared many characteristics with that of Japan and Hong Kong before the bursts of their asset bubbles,” Mao said last week at a closed door industry forum. “From the perspectives of the percentage of income that a household spends on housing expenditures, the rapid growth in Beijing and Shanghai is approaching Tokyo and Hong Kong levels before they went bust,”

"Mao uses standard industry measurements such as ‘new units under construction per thousand people’ to illustrate the dire state of over-investment. Between 2009 and 2011, China built 1.85 billion square metres of floor space or 16.27 million residential units. It works out to be 12 new units per thousand people.

That number is about the peak construction level in many developed countries. Mao says though that this number is acceptable but has more or less reached the peak -- and this does not even include other houses under construction that are not built by commercial developers.

If he was to include other housing projects apart from commercial development, China’s housing units constructed yearly per thousand was more like 35 units in 2011. This far exceeds anything we have seen even during the boom years of Japanese and Korean construction, which didn’t exceed 14 units.

That was a peak without precedent in human history,” Mao said according to the leaked transcript of the meeting."

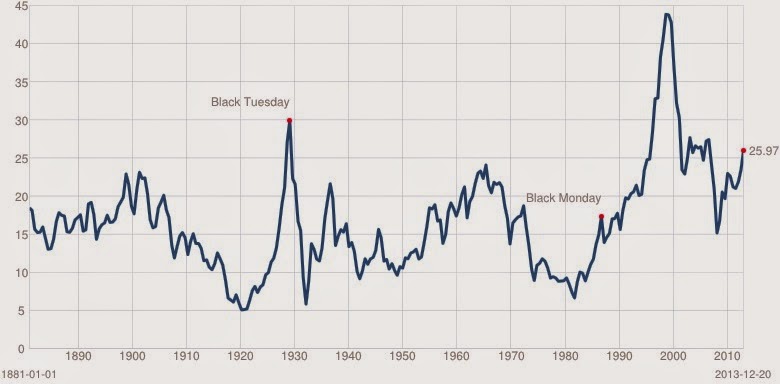

Utdrag (nedan) från Chinese anatomy of a property boom on its last legs skriven av Ambrose Evans-Pritchard och finns här. Grafen är också från den skrivna artiklen.

The numbers of flats and houses for sale has suddenly doubled. “Many owners are trying to get rid of high-priced houses as soon as possible, even at the cost of deep discounts. As a result, ordinary people who want to sell homes in the secondary market must face deep price cuts,” he said.

“I don’t see any possibility for a rise in home prices, especially in cities with large housing inventory, unless the government pushes out another few trillion. Beijing and Shanghai have already been listed among the most expensive cities in the world in terms of the medium central city property prices.”( Mao Daqing)

"Mr Mao said 42 new projects for elite homes in Beijing will be finished in 2015, hitting the market with an extra 50,000 units that “can’t possibly be digested”."

Efter att informationen läckts från mötet så gick Vanke och Mao Daqing ut och påstod att informationen inte reflekterade Vankes eller Maos synpunkt på fastighetsmarknaden. Uttalandet var självfallet ett försök att mildra konsekvenserna av den läckta informationen, men Vanke påstod inte att den läckta informationen var falsk. Som man kan se i grafen ovan har utbudet på fastigheter svällt och som jag nämnde i mitt tidigare inlägg uppskattas det att 64 miljoner lägenheter i Kina står tomma.

Vankes ägare Wang Shi har tidigare diskuterat om Kina har en bubbla eller ej. Han fick frågan om det fanns en fastighetsbubbla i Kina i en intervju med tv programmet 60 minutes. Kom ihåg att Vanke är Kinas största fastighetsutvecklare. Länk till tv programmet finns i det tidigare inlägget om Kinas ekonomi.

-Is there a bubble?

-Yes of course, sa Wang Shi

Banksystemet

Nu går vi över till det kinesiska banksystemet. Kinas banksystem har sedan 2008 ökat med motsvarande hela det amerikanska banksystemet. Denna kolossala kreditexpansion gjordes för att förmildra finanskrisen men lär ha resulterat i massiv felallokering i hela den kinesiska ekonomin. När för mycket kapital finns tillgängligt leder det till att bolag som egentligen skulle gått i konkurs kan fortsätta att existera, samtidigt som lån till riskabla oseriösa projekt riskerar att skjuta i höjden.

Nedan är en intressant graf som jämför det kinesiska banksystemet med andra ekonomier som "överhettade". Vad man kan se är att Kinas banksystem procentuella andel av bnp är större än den var i USA inför finanskrisen och mest av allt kan man bevittna att expansionstakten varit drygt dubbel så snabb. Observera att nedan inte är uppskattningar av staters skuldsättning utan uppskattningar av den totala mängden krediter i ekonomierna.

Kreditexpansionen som skett i det kinesiska banksystemet kan mycket väl sakna motstycke i världsekonomins historia. Lärdomar från tidigare bubblor är att för mycket kreditexpansion leder till felallokering och att bubblor skapas. Om man vill höra det jag precis beskrivit på ett mer demonstrativt sätt rekommenderas detta klipp från BBC på drygt 1 min.

Nu går vi över till den riktiga finansiella sörjan, skuggbanksystemet. Det kinesiska skuggbanksystemet är oreglerat och extremt komplext där man inte bara kan tala om en "typ" av utlåningsaktivitet. Eftersom det är så komplext är det troligt att det finns mycket gömda risker här. Jag ska diskutera en del av skuggbanksystemet som kallas "Wealth management products" eller WMP.

WMP är i grund och botten ett placeringsalternativt till den vanlige kinesen. Ett normalt räntekonto i Kina ger en avkastning runt 3 % men WMP kan ge en betydligt högre ränta än det normala bankkontot. Eftersom dessa finansiell produkter kan ge avkastningar upp mot 7-8% betyder det att pengar måste placeras i riskabla osäkra investeringar dit den traditionella banksektorn ej söker sig. Utlåningen blir extremt spekulativ då det krävs en avkastning om minst 9 % för att någorlunda klara av att betala räntan till investerarna.

Investeringar i olika WMPs har exploderat de senaste åren, speciellt till produkter som utlovar en högre avkastning om 7-8%. WMP lånar ofta ut till riskabla fastighetsbyggnationer i Kina och vänder marknaden neråt så kan stora förluster göras i dessa produkter. Vad som är mest anmärkningsvärt är bristen på reglering och prospekt behöver ej förtälja var pengarna placeras. När ingen vet var pengarna placeras så är risken överhängande att många av dessa WMP i själva verket är Ponzi bedrägeri. Dessa produkter är ofta sammankopplade till det traditionella banksystemet, vilket är ytterst oroande. Skuggbanksystemet är dock extremt komplext och ovanstående är bara en "del" av skuggbanksystemet med sina risker.

Det är i skuggbanksystemet som de första svaghetstecknen i kinesisk ekonomi kommer manifesteras. Bankerna är delaktiga i skuggbanksystemet även om de inte bokför utlåning till skuggbanksystemet på sina böcker. Hur stort är då skuggbanksystemet? Det är väldigt stort och en del hävdar att det är skuggbanksystemet som hjälpt till att driva utlåning till det mer vettlösa byggandet som Kina upplevt.

"The shadow banking system in China – i.e., assets not on the books of the major Chinese banks – is

estimated by Bank of America Merrill Lynch to be approximately $4.7 trillion or 51% of Chinese GDP. Oddly enough, prior to the credit crisis, the U.S. had $4.5 trillion in asset-backed securities outstanding or approximately 31% of U.S. GDP."(Prem Watsa, Fairfax holding, annual report 2013)

Svaghetstecken

Interbankräntan är räntan för utlåning mellan bankerna. Under finanskrisen gick denna räntan upp kraftigt och skapade en likviditetskris i det amerikanska banksystemet. När räntan gick upp så kraftigt under finanskrisen så spegla det oviljan mellan bankerna att låna till varandra. Ovilja att låna till varandra ledde till att kreditsystemet frös och FED behövde tillföra likviditet. Fryses kreditsystemet under längre perioder blir konsekvenserna oerhörda då bankerna ofta är beroende av kontinuerlig upplåning.

Under 2013 sköt den kinesiska interbankräntan uppåt kraftigt. Detta är ett tecken på att de kinesiska bankerna inte litar på varandra och att vi mycket väl kan se en likviditetskris i Kina förr eller senare. Den här utlåningsräntan mellan banker ökade kraftigt i juni 2013 och återigen i december 2013. Man kan se hur interbankränta sköt iväg under juni 2013 i grafen nedan. Dessa kraftiga ökningar innebär att bankerna är osäkra på sin bankgrannes utlåning och huruvida grannen kan klara sina åtagande? Varför skulle annars denna ränta skjuta iväg kraftigt?

Vi har fortsatt se svaghetstecken i den kinesiska ekonomin. Förutom den negativa synen som Vankes vice Chairman uttryckt så har mängden försäljningar av bostäder i Kina minskat kraftigt de senaste månader. Samtidigt framstår det som att banksektorn börjat dra tillbaka på kreditgivningen, vilket försvårar för skuldsatta aktörer på fastighetsmarknaden. Den kinesiska tillväxttakten har också saktat av tillsammans med rapportering om att ägare till fastighetsbolag har försvunnit och lämnat kvar bolag med enorma skulder. Frågan är givetvis om detta bara är början på något större? Det är det ingen som vet men situationen är av uppenbara skäl oroande. Under vilka omständigheter så kommer det ta tid innan konsekvenserna eventuellt manifesteras.

Den kinesiska regeringens ovilja att stötta svaga sektorer har lett till konkurser bland bolag och i skuggbanksektorn. Frågan blir därför om den kinesiska regeringen verkligen kommer fortsätta bidraga till att spräcka Kinas bubbelekonomi eller de kommer försöka stötta den som de gjorde 2011? Relativt nyligen kom dock en av de mest klassiska tecknen på att något riktigt allvarligt håller på att hända i Kina, en bankrusning.

(Reuters) - The rumor spread quickly. A small rural lender in eastern China had turned down a customer's request to withdraw 200,000 yuan ($32,200). Bankers and local officials say it never happened, but true or not the rumor was all it took to spark a run on a bank as the story passed quickly from person to person, among depositors, bystanders and even bank employees. (...)The panic in a corner of the coastal Jiangsu province north of Shanghai, while isolated, struck a raw nerve and won national airplay, possibly reflecting public anxiety over China's financial system after the country's first domestic bond default this month shattered assumptions the government would always step in to prevent institutions from collapsing. (John Ruwitch, How rumor sparked panic and a three day bank run in Chinese city)

Än så länge har vi inte bevittnat några större fall i priset på bostäder i Kina, även om priserna har fallit två månader i rad nu (maj-juni). Allt som krävs för att en bubbla ska spricka är att det sker en förändring i konsensus bland aktörerna som upprätthåller bubblan. Om interbankränta med jämna mellanrum skjuter i höjden, så betyder detta att bankerna har låg tilltro till systemet och är medvetna om riskerna i bankgrannens utlåning. Om bankrusningar kan bevittnas på tv så lär det leda till att befolknings tilltro till det finansiell system försvagas. Om regeringen tillåter att riskabla lån inom skuggbanksektorn går i konkurs, så försvagas tilltron till hela sektorn. Mest av allt, med tre ovanstående "om" vad hindrar ekonomin från att spåra ur? Svaret på den frågan är:

Nästan ingenting, förutom en desperat centralbank.